L’industria dell’auto è stata senza dubbio una delle più colpite dal COVID-19 e l’Italia è tra i Paesi che hanno subìto le conseguenze maggiori in Europa. I dati cumulati Gennaio-Aprile mostrano immatricolazioni in calo rispetto al 2019 del -51% per l’Italia, contro un -31% per la Germania ed una media europea che si ferma al -39% (1). Non proprio una buona premessa per affrontare la ripartenza del settore; in particolare se consideriamo che l’industria dell’auto, dopo le crisi del 2007-2008 e del 2012 non era mai più tornata ai volumi di una volta: 1,9 milioni di unità vendute nel 2019 rispetto al picco di 2,5 milioni nel 2007 (2).

Tanto che le concessionarie più grandi, per continuare a crescere, hanno dato via negli ultimi anni ad un intenso processo di fusioni e acquisizioni per guadagnare scala e sostenere al meglio i costi fissi. Questa strategia ha pagato, perché ha consentito ai dealer grandi (3) di raggiungere una profittabilità superiore del 50% a quella del lontano 2004-2007. Tutte le altre aziende, medie e piccole, non sono mai tornate al margine ottenuto in quel periodo. Questa era la situazione pre-COVID, la pandemia ha fatto il resto. A marzo ed aprile 2020 il mercato si è prosciugato, con vendite pari al -85% e -97% rispetto agli stessi mesi del 2019.

Come prevedibile l’impatto del COVID non si è sentito solamente dal lato dell’offerta (fabbriche chiuse) o della domanda (mercato azzerato), ma anche sull’anello di congiunzione tra offerta e domanda, ossia la filiera distributiva dei concessionari. Se è vero infatti che le Case Auto le automobili le producono, tecnicamente sono i concessionari a venderle ed a sostenerne il peso finanziario, compreso l’invenduto. Per il Sistema-Paese il rischio serio da evitare è che il mercato tra qualche mese riparta (come speriamo) ma con una rete distributiva in forte difficoltà o con copertura parziale. Per valutare la situazione la practice automotive di Bain & Company ha simulato l’impatto del COVID-19 su circa 1.000 concessionarie auto in Italia (4), partendo dai bilanci disponibili e proiettando gli effetti della pandemia sui conti delle concessionarie. Il risultato non è incoraggiante, almeno in assenza di interventi da parte delle Case Auto o delle concessionarie stesse.

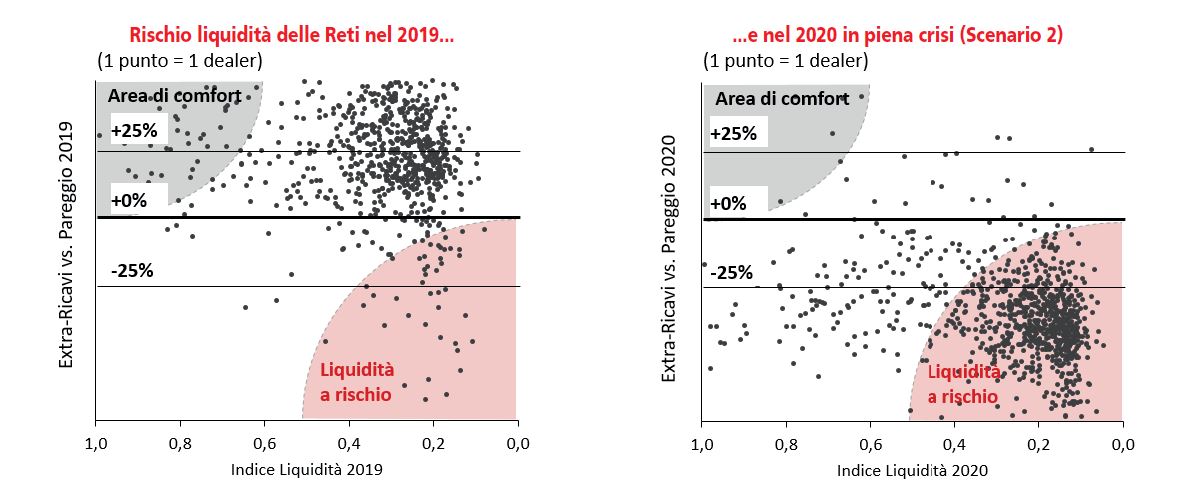

Lo scenario base che abbiamo simulato riguarda una sostanziale chiusura del settore per 3-4 mesi, di cui due con chiusura totale (marzo-aprile) e due almeno (maggio-giugno) con ripresa molto lenta e di gran lunga sotto i livelli del 2019. Situazione nella quale ci troviamo oggi. La valutazione dell’impatto è stata fatta portando a sintesi due indicatori di performance economica:

• Il margine di sicurezza sul fatturato di pareggio: ci dà un’idea di quanto la concessionaria sia in grado di coprire i costi fissi e garantirsi un margine finale (5). Indica la solidità economica.

• L’indice di liquidità: ci dà un’idea di quanto l’azienda sia in grado di far fronte, con l’attivo a breve (cassa e crediti) al debito a breve termine (6). Indica la solidità finanziaria.

La combinazione di questi due indicatori per il 2019 e per il 2020 fornisce un’idea chiara di quale sia il rischio sulla distribuzione italiana. Nello scenario più plausibile il 70% delle aziende di distribuzione rischia di trovarsi in pochi mesi in una zona di “liquidità a rischio” (grafico di destra). Questo non significa ovviamente che il 70% delle concessionarie dovrà “chiudere”, ma che la maggior parte delle aziende dovrà intervenire a breve e trovare soluzioni per evitare il peggio.

Tanto è seria la situazione che le Case Auto durante il lockdown sono giustamente intervenute a sostegno delle proprie reti. E lo hanno fatto, chi più chi meno, attraverso diversi sistemi:

- Riconoscimento totale/parziale dei bonus di vendita

- Aumento dei termini di pagamento fino anche a 60 giorni, dando molte settimane di respiro alle concessionarie

- Campagne di riduzione dello stock per liberare risorse

Secondo un aggiornamento dei dati tuttora in corso, questo intervento delle Case porta di fatto a dimezzare il perimetro delle aziende in difficoltà, da più del 70% (in totale assenza di interventi) a circa il 30-40%; e questo senza considerare ancora interventi spot delle concessionarie o gli effetti del Decreto Rilancio. In sintesi, si prevede una quota a reale rischio di liquidità inferiore al 30% del totale. Un valore consistente, che deve richiamare l’attenzione sull’importanza del settore.

A prescindere da quale sarà il numero di concessionarie che non riusciranno a superare la crisi, resta il fatto che un cospicuo numero di aziende dovrà porsi la domanda: reinventarsi o cedere?

Ben inteso, un imprenditore è libero di avere utile negativo anche per più anni, nella misura in cui paga tempestivamente i fornitori. E le aziende in alcuni casi possono ricapitalizzare sfruttando attività adiacenti. Non vediamo quindi un rischio sostanziale in capo ai consumatori che hanno acquistato o acquisteranno un’auto. Ma un aspetto importante è stato messo in evidenza con forza dal COVID-19: la distribuzione auto in Italia (e non solo) necessita di un tagliando straordinario che ne garantisca la sostenibilità di medio-lungo termine, perché possa “percorrere molti chilometri” ancora. Il problema si manifesterà soprattutto nelle grandi metropoli, dove i maggiori costi di gestione non consentono alle aziende di ottenere un reale vantaggio di scala.

Dopo anni di modello di business sostanzialmente invariato, basato sul rapporto di concessione e su un presidio garantito dai soli concessionari, la crisi legata al COVID-19 spingerà in direzione di modelli contrattuali più leggeri, meno stringenti. L’auto non potrà permettersi, causa anche gli investimenti in nuove tecnologie, di lasciare troppi punti di margine sulla catena distributiva.

Le Case Auto e i dealer non potranno più fare investimenti a basso ritorno sul capitale (strutture iconiche ma pesanti), dovranno invece investire sulla digitalizzazione del modello distributivo, che non significa [solo] vendite online ma anche e soprattutto la gestione digitale e “omni-canale” del rapporto con il Cliente: dalla prenotazione del tagliando, nella maggioranza dei casi ancora telefonica, alla gestione dell’usato fino all’analisi della soddisfazione dopo l’acquisto. I punti vendita manterranno un ruolo fondamentale per il Cliente ma dovranno evolvere nella mission e nel formato, lasciando più spazio (e competenze) anche al mondo dei servizi. In questo senso l’industria dei beni di consumo o del retail più classico può essere di ispirazione per un settore come l’auto che ha peculiarità specifiche ma che è sempre stato freddo nel recepire le influenze e le best practice delle altre industry. In funzione della propria situazione pre-COVID, alcune Case potrebbero anche valutare una gestione differente della catena del valore, presidiando solo gli snodi più critici per il Cliente e lasciando ad operatori terzi / intermediari la gestione delle attività rimanenti.

In sintesi, l’offerta distributiva dovrà reinventare se stessa, tirando fuori il meglio dell’imprenditorialità italiana per definire le nuove regole del gioco in grado di garantire la sostenibilità nel lungo termine. Una sfida non da poco, sia per i dealer sia per le Case Auto, che dovranno definire insieme la propria idea di distribuzione senza aspettare che la crisi sia definitivamente alle spalle. Il gap da recuperare è rilevante, anche nei confronti dell’estero. Ma il tessuto imprenditoriale italiano ha già dimostrato molte volte in passato di saper accettare e vincere sfide come questa; ci sono aziende (concessionarie, intermediari, rivenditori multi-canale) che rappresentano eccellenze assolute della distribuzione automotive e saranno loro a dettare il ritmo, in sintonia con le Case Auto, di questo processo di innovazione.

---

1 Fonte: Dataforce Italia, Maggio 2020

2 Fonte: Unrae

3 Con fatturato superiore ai 50 milioni di Euro

4 Su un totale di circa 1.400 (Dati Quintegia)

5 Calcolato come rapporto tra il fatturato del singolo anno ed il fatturato

necessario a garantire EBITDA = 0.

6 Calcolato come rapporto tra (Cassa + Crediti a Breve) e Debito a Breve